Autor: Irina

O selecție a celor mai profitabile carduri bancare pentru călător. Iată câteva dintre preferatele noastre pentru a vă ajuta să economisiți bani atunci când călătoriți în străinătate!

Călătoriile noastre în jurul lumii sunt egale cu aproape 5 ani și 30 de țări, așa că am câștigat experiență în problema banilor. 🙂 Și, deși luăm întotdeauna câțiva dolari în numerar cu noi (cuvântul cheie este puțin), accentul principal este încă pe card și nu doar pe unul.

Un card de plastic în sine este mai convenabil și mai sigur decât numerarul, dar preferăm, în primul rând, din cauza numeroaselor „bunătăți” de călătorie sub formă de rambursare, abonamente gratuite la saloanele de afaceri de la aeroport, bonusuri pentru achiziționarea de bilete de avion, etc. De exemplu, după ce am călătorit în SUA, am economisit pentru bilete pentru următoarea călătorie în Europa!

Deci, care sunt cele mai bune carduri bancare pentru călătorii?

Ce card bancar ar trebui să aleg?

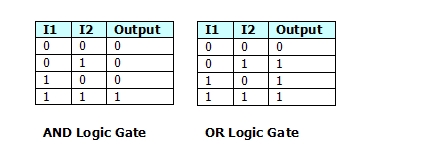

Există numeroase oferte de la bănci, precum și pachete de servicii pentru fiecare, dar dacă intenționați să plătiți cu cardul în magazine, restaurante și să retrageți numerar, atunci ar trebui să acordați atenție unor numere specifice:

- rata de conversie valutară

- comision pentru o plată transfrontalieră (adică dacă organizația care efectuează operațiunea cu cardul se află în afara Federației Ruse). De exemplu, plătiți pentru cină la o cafenea din Pattaya sau în timp ce vă aflați în Rusia, cumpărați un bilet pe internet de la Turkish Airlines sau retrageți bani de la un bancomat din Barcelona - pentru toate acțiunile de acest gen, vă puteți împiedica de un transgran

- comision pentru retragerea numerarului la un bancomat terț

- dobânzi anuale pentru soldul fondurilor și rambursare (returnarea unei părți din banii cheltuiți pe card cu bonusuri sau bani)

Conversia valutară în străinătate (de la $ / € la ruble) nu are loc întotdeauna la cursul de schimb al Băncii Centrale. Mai exact, aproape niciodată. Fiecare bancă aruncă câteva procente deasupra, iar unele „finalizează” cu comisioane pentru transgranny și retrageri de numerar de la bancomatele altor persoane. Un alt lucru este că pierderile pot fi reduse la minimum - datorită rambursării (la plata achizițiilor) și absenței acelor comisioane. Fiecare bancă este dificilă în felul său, dar dacă folosești mai multe carduri și plătești pentru diferite servicii cu ele, poți avea un plus bun!

Ce card bancar este mai bine să alegeți în funcție de aceste puncte? Iată, în opinia noastră, cele mai acceptabile opțiuni.

| Nume | Condiții | Descriere |

| 1. Tinkoff Black, bun la toate | Dobânzi la sold: 3,5% Rambursare: 1-5% în numerar | Alegerea editorilor. Convenabil pentru retrageri de numerar fără valută, fără dobândă peste tot și servicii online |

| 2. Tinkoff All Airlines, cashback pentru zboruri | Procentul soldului: nu Rambursare: 2-10% pe mile | Atenție: card de credit. Dar cu ea se acumulează rapid mile, care pot fi cheltuite cu bilete de avion. |

| 3. Deschiderea Opencard, cashback excelent | Procentul soldului: nu Rambursare: bonusuri de 3-11% | Rambursare crescută pentru călătorii |

| 4. Beneficiile de credit la domiciliu ale călătoriilor, rambursare pentru călătorii | Procentul soldului: nu Rambursare: 1-5% în numerar | Alegerea editorilor. Rambursare bună pentru categoria „călătorii”: hoteluri, avion, airbnb |

| 5. Alfa Travel | Procentul soldului: 1-6% Rambursare: 2-9% pe mile | Card de călătorie de profil de la o bancă mare |

| 6. Promsvyazbank, Harta lumii fără frontiere | Dobânzi la sold: până la 5% Rambursare: 1-1,5% pe mile | Combină atât dobânzile la sold, cât și rambursarea pentru cheltuieli |

| 7. Tinkoff Black Metal, saloane de afaceri | Dobânzi la sold: până la 3,5% Rambursare: 1-5% în numerar | Cea mai recentă alegere editorială. Un card premium și foarte cool, care, cu o cantitate destul de vicleană, poate fi încercat gratuit (citiți secțiunea specială din text!) |

Carduri de călătorie avantajoase

Carduri de călătorie de bază

Vorbim doar despre acele hărți pe care le-am observat singuri de-a lungul anilor de călătorie. Pe cele pe care le folosim noi înșine, le vom evidenția cu siguranță, despre restul - a existat o impresie bună din consultările cu angajații și feedback-ul pe forumuri.

1. Tinkoff, debit Tinkoff Black

- Rata de conversie: Banca Centrală + ≈2%

- Transgran: 0%

- Retragere de numerar: 0% la bancomatele altor persoane, dacă suma depășește 3000 de ruble; pentru un cont valutar - de la 100 $ / €

- % din sold și rambursare: 3,5% (pentru cheltuieli de la 3000 de ruble pe lună) și 1-5% în numerar

Ea ne însoțește de la bun început în călătorii în străinătate și nu vom schimba încă preferințele. Avem un singur card de ruble la care sunt legate atât conturile în dolari, cât și în euro. Pe acesta din urmă îl folosim pentru stocarea monedei și retragerea în străinătate.

Faceți clic pe buton și beneficiați de 3 luni de servicii gratuite:

Efectuând achiziții cu un card în alte țări, în cel mai rău caz, pierdem 1% (rata - 1% cashback pentru toate categoriile); cel mai bine - rămânem pe teritoriu pozitiv cu 3% (desigur - 5% numerar pentru anumite categorii, de exemplu, farmacii, frumusețe, transport). Pentru retragerea numerarului în valoare de peste 3000 de ruble, acordăm băncii aproximativ 2%. Rambursarea și% din soldul contului „cad” pe card sub formă de bani și puteți face orice doriți cu ei. Dacă contul are mai mult de 50.000 de ruble, atunci serviciul este gratuit; în caz contrar - 99 de ruble pe lună.

Într-un astfel de plic galben, mi-au adus cartea mea Tinkoff Black

(fotografia hărții - mai jos)

Exemplu. Categoriile cu mai multe rambursări se schimbă la fiecare 3 luni. Mereu aleg „transportul”, deoarece metroul, autobuzele și taxiurile intră sub el. Și în străinătate, bineînțeles. Odată, în 10 zile în Los Angeles, unde Uber cheltuia 30 de dolari pe zi, Tinkoff a returnat rambursarea a ≈ 1000 de ruble.

Pe lângă sancțiunile minime pentru utilizarea cardului în străinătate, principalul avantaj Tinkoff este rezumat în trei cuvinte - este o bancă de internet. Și este foarte convenabil atunci când călătoriți. Chiar și fiind un client premium al Discovery sau Alpha, trebuie să vizitați biroul pentru a clarifica întrebări / aplica / reemite un card etc., ceea ce este, desigur, imposibil în străinătate. La Tinkoff, problemele sunt rezolvate printr-un apel telefonic și chat într-o aplicație mobilă sau un cont online. Acesta din urmă este, de asemenea, foarte util - aici puteți vedea toate extrasele de card / cont, detaliile operațiunilor efectuate, puteți seta manual o limită a cheltuielilor pe zi (dacă doriți să vă protejați de debitele „accidentale”) și să anunțați banca despre plecarea iminentă a cardului în străinătate cu un singur clic (pentru a nu fi blocat).

Exemplu. În state, mi-au debitat banii de pe cardul meu și mi-au blocat. Pentru a debloca, trebuie să apelați operatorul. Nu știu ce aș face dacă aș avea un fel de Sberbank care ar insista să sune la telefon (salut, roaming nebun). În Tinkoff mi s-a oferit să sun direct prin aplicație, conectându-mă la Wi-Fi. 5 minute, 0 ruble pentru o conexiune - și din nou cu un card. Apropo, Tinkoff a returnat banii (toți 300 $).

Minusuri? Acestea sunt: recenzii controversate de la proprietarii de produse de credit Tinkoff (vorbim acum despre produse de debit) și o scădere a pe an la 3,5%. Primul poate fi contracarat astfel - cine îi face pe oameni să ia carduri de credit și nu le permite să citească cu atenție informațiile despre tarife? Și în ceea ce privește al doilea, banca, chiar și în acest caz, este foarte captivantă prin serviciile sale. Și aici avem cu siguranță ceva de comparat.

2. Tinkoff, creditează ALL Airlines

- Rata de conversie: Banca Centrală + ≈2%

- Transgran: 0%

- Retragerea numerarului: comision ridicat

- % din sold și rambursare: - și 2-10% cu mile

Cardurile de credit nu sunt profilul nostru - nu am pus niciodată piciorul pe acest „câmp minat”. Cu toate acestea, acesta este prezentat atât de „gustos” încât ar trebui să fie inclus în alegerea unui card bancar pentru călătorie.

De ce este atât de drăguță? Rambursare: minimul (pentru toate categoriile de bunuri) este egal cu 2% și astfel aduce orice cumpărături în străinătate la zero. 3% din numerar este returnat pentru zboruri, 5% - pentru biletele de avion de pe site-ul web Tinkoff (în comparație cu Skyscanner, motorul nostru de căutare preferat pentru bilete ieftine - prețurile sunt semnificativ mai mari), 10% - pentru hoteluri și mașini, rezervate și pe site-ul web Tinkoff. Este cu adevărat profitabil cu hotelurile, deoarece site-ul funcționează cu Booking vechi. Rambursarea este creditată sub formă de mile, 1 milă = 1 rublă.

Mergeți și obțineți 1000 de mile către contul dvs.:

Unul dintre principalele dezavantaje provine din capacitatea de a cheltui bonusuri. În primul rând, numai pentru biletele de avion. În al doilea rând, da, orice site va face, dar: un bilet trebuie să coste de la 6.000 de ruble. Mai mult, prețul trebuie „ajustat” la mile, deoarece sunt retrase în multipli de 3000. De exemplu, un bilet poate fi egal cu 6500 de ruble, dar va dura 9000 de mile de pe card. Nu vă vor percepe mai puțin decât prețul biletului.🙂 Un alt dezavantaj este încă un card de credit și este mai bine să nu depășești 55 de zile fără dobândă. Principalul lucru este să înțelegeți clar condițiile. Prietenii noștri folosesc în mod activ acest card și sunt foarte mulțumiți.

Există, de asemenea, o opțiune pentru cardul de debit ALL Airlines Citiți mai multe >>

Apropo, atât creditul, cât și debitul, toate companiile aeriene vin cu asigurare de călătorie gratuită. Acesta este un plus extraordinar, mai ales dacă călătoriți frecvent.

Dacă banca dvs. nu oferă așa ceva, dar aveți nevoie de asigurare (și nu numai pentru viză, ci și pentru propria liniște sufletească), consultați Cherehapa sau Compare.ru. Iată cele mai ieftine politici. |

3. Tinkoff, debit premium Black Metal

- Rata de conversie: Banca Centrală + de la 0,25% (aproape ca Banca Centrală!)

- Transgran: 0%

- Retragere de numerar: 0% la orice bancomat; pentru un cont valutar - de la 100 $ / €

- % din sold și rambursare: 3,5% și 1-5% în numerar (pe categorii)

Recent am trecut de la Tinkoff Black (cel mai popular card de debit) la Tinkoff Black Metal (de asemenea debit, dar premium). Au fost adăugate noi jetoane interesante, limitele rambursărilor, retragerilor și transferurilor au crescut mult!

Am emis un card metalic de la Tinkoff în urmă cu o lună și am reușit deja să testăm pasaje către saloanele de afaceri Lounge Key, iar rambursarea a crescut la 30.000 de ruble pe lună.

Despre condiții.

Costul întreținerii cardului este de 1990 ruble pe lună. Sau gratuit dacă:

- cheltuiți de la 200.000 de ruble pe lună și păstrați 1.000.000 de ruble în conturi,

- sau mențineți zilnic conturi de la 3.000.000 de ruble.

Totul este luat în considerare ca conturi: card, acumulativ și de brokeraj, depozite și IIS.

Un alt avantaj clasic față de negru obișnuit:

- Retragere de numerar de la un bancomat al oricărei bănci fără comision de până la 500.000 de ruble pe lună

- Creșterea transferurilor fără comision la cardurile altor bănci de la 20 la 50 de mii de ruble pe lună

- 3,5% din sold este valabil pentru întreaga sumă din contul cardului (și pentru „doar negru” în valoare de până la 300.000 de ruble)

- Creșterea sumei maxime de rambursare de la 3 mii de ruble la 30 mii pe lună! Am cumpărat un laptop într-un magazin cu care partenerii Tinkoff și am primit 12.000 de ruble înapoi - și dacă am plăti pentru Black de bază, am întoarce doar trei mii. Putem spune că costul întreținerii a fost deja recuperat cu opt luni în avans :)

De ce am trecut la Black Metal? Ne-am interesat de investiții și, pe lângă contul de card și depunerea, am deschis un cont de brokeraj de la Tinkoff. În plus, „mituit” și bonusuri pentru călătorii (despre care mai jos).

Apropo, iată „dovada” că folosim cu adevărat Black Metal - avem un link de invitație, după ce am emis un card prin care veți primi 2000 de ruble în contul dvs.:

Acest link este disponibil numai pentru proprietarii de planuri premium.

Acest card premium de la Tinkoff Bank conține o serie de avantaje semnificative pentru călătoriile în străinătate:

- Asigurările de până la 100.000 USD se aplică oricăror cinci persoane. De obicei, băncile pun o condiție asupra soțului / soției și copiilor, dar cu Black Metal, puteți intra, de exemplu, într-o soție / soț de drept comun și în părinți.

- Abonamente gratuite la saloanele de afaceri folosind Lounge Key de 2 ori pe lună (de 12 ori pe an în total) - ceea ce nu este o încântare, dar acum totul este complicat cu aceste abonamente pentru orice bancă.

- Rambursări excelente crescute pentru călătorii - 10% pentru rezervările de hoteluri, 5% pentru bilete de avion, 10% pentru închirieri auto.

- Și un bonus: 15% reducere la tariful Business în Yandex Taxi - dacă adăugați încă 10% din abonamentul Yandex Plus, acesta va fi de 25%, ceea ce este foarte bine!

Site-ul web Tinkoff nu scrie despre acest lucru, dar în prima lună cardul Metal poate fi utilizat gratuit, deoarece calculul tarifului începe de la următoarea dată a perioadei. De exemplu, cardul a fost emis pe 27 iulie, iar perioada de facturare începe din 24 august.

Prin urmare, puteți deschide cardul înainte de călătorie, primiți mai întâi rambursări pentru rezervări, apoi folosiți abonamentele la saloanele de afaceri și asigurări foarte bune, apoi închideți-l dacă nu vă place, plătind 1 lună de serviciu (că este, 1990 ruble). Și le veți acoperi cu un cadou de 2000 de ruble în cadrul programului „Aduceți un prieten” de la noi - voi copia din nou linkul!

În total, două luni sunt gratuite. Numai asigurarea pentru o familie de mai mulți oameni va costa de trei ori mai scumpă worth Merită să încercați.

Folosesc cardul de aproape un an și m-am maturizat pentru o analiză sinceră - am enumerat toate avantajele și dezavantajele și am ajuns la concluzia dacă este necesar deloc după perioada gratuită.

P.S. Black Metal funcționează excelent împreună cu cardul de credit premium All Airlines!

4. Deschidere, debitează Opencard

- Rata de conversie: Banca Centrală + ± 2,8%

- Transgran: disponibil

- Retragere numerar: 0%

- % din sold și rambursare: - și 3-11% sub formă de bonusuri

La fel ca Tinkoff Black, aceasta nu este o hartă axată pe călătorii. Dar pare mult mai interesant decât un produs de călătorie de la Otkrytie (despre care mai jos).

Deci, Opencard este liber să întrețină - nu sunt atașate șiruri; de la acesta puteți transfera până la 20.000 de ruble pe lună pe carduri ale altor bănci fără comision; retrageți de la ORICE ATM până la 1.000.000 de ruble pe lună fără comision.

Există o rambursare de până la 11% pentru categoria „Hoteluri și bilete” și un 1% fix pentru orice altceva. Cerințe pentru o astfel de generozitate: mențineți un echilibru de 100.000 de ruble, cumpărați de pe un card pentru cel puțin 5.000 de ruble și efectuați o plată prin aplicație de la 1.000 de ruble pe lună (de exemplu, pentru locuințe și servicii comunale)

Dar oprește-te, unde sunt minusurile? Rambursare crescută - 11% - nu mai mult de 3000 de ruble pe lună. Adică, este profitabil să cheltuiți aproximativ 27.000 de ruble pe hoteluri și bilete. În plus, Otkritie este una dintre acele bănci „dăunătoare” care fac o conversie dublă dacă firma de la care cumpărați ceva nu este din Rusia. Chiar dacă factura este emisă în ruble.

Repetăm în mod constant această situație cu Airbnb - cumpărarea în ruble, dar banca vede că vânzătorul este peste mări și transformă plata în dolari, iar dolari din nou în ruble. Desigur, desigur. Diferența dintre „total” și anularea finală poate fi de până la 5%.

Deschidere, card de debit de călătorie, pachet optim

- Rata de conversie: Banca Centrală + ± 2,8%

- Transgran: disponibil

- Retragere de numerar: 1%, cel puțin 250 de ruble (dacă nu sunt îndeplinite cerințele)

- % din sold și rambursare: până la 7% din cont și 3% sub formă de bonus-ruble

Discovery a avut o selecție decentă de hărți de călătorie până în 2019. După fuziunea cu B&N Bank, a rămas doar un singur card Travel - și acela nu este deosebit de profitabil. Dar vom considera totuși cel mai acceptabil pachet în condițiile serviciului gratuit - Optimal (există și Premium).

Întreaga esență de călătorie a cardului poate fi descrisă după cum urmează: „obțineți o rambursare fixă de 3% pentru orice cumpărături - cheltuiți-o pe achiziționarea de bilete de avion și rezervări de căi ferate și hoteluri exclusiv pe site-ul web Opening (unde prețurile sunt în mod tradițional supraevaluate) . "

Ei bine, cel puțin rambursarea duce aproape la zero achizițiile din alte țări. Retragerea banilor de la bancomatele străine are loc fără comision (dar se pierde 2,8% la conversie), dacă depuneți 50.000 de ruble pe card în fiecare lună sau mențineți un sold de 150.000 de ruble sau mai mult cu cheltuieli de la 20.000 de ruble pe lună. Este posibil să conectați cardul la contul „Porcul meu de salvare” și să primiți o dobândă de 7% la sold.

5. Credite la domiciliu, Beneficii de călătorie de debit

- Rata de conversie: Banca Centrală + ≈2%

- Transgran: 0%

- Retragere de numerar: 0% pentru primele 5 tranzacții pe lună, apoi - 100 ruble

- % din sold și rambursare: - și 1-5% sub formă de bonusuri, care sunt convertite în ruble 1: 1

Travel Benefit este o noutate pe piața cardurilor de călătorie. Și la prima vedere, nu un card, ci un fel de cadou! Dar să aruncăm o privire mai atentă.

Dintre plusurile atractive - 3% rambursare pentru orice cumpărături în străinătate, 5% rambursare pentru transport aerian / feroviar / hoteluri / mașini și 1% pentru achiziții pe teritoriul Federației Ruse. Și, de asemenea, asigurare, 2 abonamente de bun venit la saloane de afaceri, 5 retrageri de numerar pe lună fără comision și toate „chiflele” temporare de la Visa (da, acest card de credit la domiciliu este premium). Serviciul nu este adecvat pentru primă - 199 de ruble pe lună sau menținerea zilnică a soldului de la 30.000 de ruble / cheltuieli pe teritoriul Federației Ruse de la 30.000 de ruble pe lună („călătoria” nu contează).

Solicitați un card de călătorie sau un beneficiu obișnuit (de asemenea, cu o rambursare profitabilă) și primiți 500 de ruble cadou:

Ce ascunde fabulosul cashback? În general, 3% în străinătate se transformă în 1% din cauza ratei de conversie. 5% la organizarea momentelor într-o călătorie este profitabil, fără certuri (mai ales că pragul cache-ului este de 5.000 de ruble, adică puteți cheltui până la 100.000 de ruble pe lună în călătorie). Dar 1% pentru operațiunile din Rusia și, în combinație cu absența dobânzii asupra soldului, în mod clar nu îl face principalul pentru utilizare.

Dar am lăsat deja o aplicație pentru lansare 🙂

Completez recenzia. Am plătit o factură într-o cafenea din străinătate de mai multe ori - a venit cashback, totul este în ordine (deși conversia nu este cea mai profitabilă).O hartă interesantă pentru mine a fost asigurarea de călătorie - și apoi a apărut un minus gras. Trebuie să veniți la birou, să lăsați o aplicație pentru conectarea serviciului (precum și pentru cheia lounge) și apoi - seara - trebuie să apelați și asigurarea Allianz și să solicitați trimiterea poliței prin poștă. Adică nu puteți obține asigurări la fața locului în birou. Bine, dar iată o amenajare: chiar în ziua când am ajuns la sucursala HomeCredit, sistemul s-a defectat (pentru întreaga zi!), Iar conexiunea de asigurare și lounge nu a funcționat. O coincidență, desigur, dar sedimentul a rămas. Având în vedere locația îndepărtată și cozile uriașe, am ales să cumpăr asigurare online.

6. Alfa Bank, debit Alfa Travel, pachet de bază

- Rata de conversie: Banca Centrală + 1,5%

- Transgran: 3%

- Retragere de numerar: 0%, cu cheltuieli lunare de 10.000 de ruble sau mai mult

- % din sold și rambursare: 1-6% și 2-9% cu mile bonus, pentru care puteți cumpăra bilete 1: 1

În opinia noastră, unul dintre cele mai controversate dintre cardurile bancare populare cu cashback. Întotdeauna câștigă unele titluri, recunoașterea utilizatorilor, dar nu vedem nimic benefic în el.

Primele 2 luni de serviciu - 0 ruble, apoi:

Cheltuiți <10.000 de ruble pe lună? Veți primi servicii pentru 100 de ruble pe lună, 2,4% pentru zboruri și 6% pentru hoteluri, dar 0% ramburs pentru toate celelalte achiziții.

Cheltuiți> 10.000 de ruble pe lună? Veți beneficia de servicii gratuite, rambursare de 4,5% pentru aer și 8% pentru hoteluri, 2% ramburs pentru orice alte achiziții și 1% pentru soldul contului.

Dar dacă cheltuiți> 70.000 de ruble, veți primi 5,5% cashback pentru zboruri și 9% pentru hoteluri, un 3% fix pentru alte achiziții și 6% pentru soldul contului.

Dezavantaje. În primul rând, cheltuieli semnificative pentru rambursarea maximă. În al doilea rând, numărul de mile sporite pentru transportul aerian și hotelurile sunt creditate numai dacă le-ați achiziționat de pe site-ul Alfa Bank din secțiunea „Călătorii”. În al treilea rând, comisionul de conversie de 3% reduce orice rambursare pentru achizițiile în străinătate la 0, dacă nu un minus. Ce rămâne acolo - 1-6% din soldul contului? Mulțumesc, Tinkoff are și asta (în plus, pentru cheltuieli de la 3000 de ruble).

7. Promsvyazbank, card de debit al lumii fără frontiere

- Rata de conversie: Banca Centrală + 1,5%

- Transgran: 0% dacă tranzacția se face în dolari, euro sau ruble, altfel 1,99%

- Retragere de numerar: 1%, minim 299 ruble

- % din sold și rambursare: până la 5% și 1-1,5% cu mile bonus; puteți cheltui doar pentru bilete de avion și de cale ferată, hoteluri, închirieri auto, tur sau croazieră la o rată de 1: 1

Nu am încercat încă Promsvyazbank. Dar, în general, cardul este mai mult sau mai puțin potrivit pentru plăți în dolari / euro în străinătate și include asigurare de călătorie.

Să clarificăm situația cu rambursare: 1,5% - pentru achizițiile în străinătate și categoria „călătorii”; 1% pentru toate celelalte. Astfel, pierderile la achiziții în dolari și euro se vor ridica la 0-0,5% (curs de schimb - numerar), în alte valute - ≈1,5-2%. Pentru retragerea banilor de la un bancomat străin, va trebui să vă luați rămas bun de la 2,5-4,5% din sumă. Anual și rambursare vin pe card sub formă de mile bonus (1 milă = 1 rublă, nu mai mult de 3000 de mile pe lună), le puteți pierde în categoriile menționate mai sus.

Costul serviciului este de 1990 de ruble pe an, dacă plătiți în decurs de o lună de la data deschiderii cardului - un „compliment” de 500 de mile.

Arhiva cardurilor bancare pentru călători

8. B&N Bank, debit AIRMILES, pachet de servicii premium

Actualizare din 03/08/2019

- Rata de conversie: Banca Centrală + ± 2,5%

- Transgran: 0%

- Retragere de numerar: 0%, dar nu mai mult de 75.000 de ruble pe lună

- % din sold și rambursare: 6% (pentru cheltuieli de la 25.000 de ruble pe lună) și 1-7% în bonusuri; puteți cheltui doar bilete de avion și de cale ferată, hoteluri și închirieri auto

Această carte este suficient de fermă blocată în buzunarul nostru, dar NU este cea principală, deși, plătind cu ea, puteți merge la un plus bun.

Atunci când faceți achiziții în valută care nu este în ruble, pierderile se vor ridica la ± 1,5% (curs de schimb - 1% cashback), dar în categoriile „hoteluri, bilete aeriene sau feroviare, închirieri auto” + ”5,5% vor fi creditate la cont. pentru ei, un cashback crescut cu 7%. La retragerea numerarului, se pierde ± 2,5%. Dobânzile la soldul contului și numerarul sunt creditate pe un card virtual separat sub formă de bonusuri, unde 1 bonus = 1 rublă. Le puteți utiliza exclusiv pentru plata online pentru bunuri din secțiunile desemnate de pe orice site web. Un alt avantaj este multivalitatea, adică puteți conecta trei conturi - $, € și ruble și puteți porni cu ușurință călătoriile.

Categoria unui astfel de card bancar B&N este Visa Signature sau Master Card World Black Edition, iar serviciul - 1950 ruble pe lună; gratuit dacă mențineți un echilibru de 400.000 de ruble (pentru regiuni, pentru Moscova și Sankt Petersburg - 600.000 de ruble) sau cheltuiți de la 150.000 de ruble pe lună. Acesta este și un fel de minus, tk. sumele pentru serviciul gratuit sunt destul de mari. În plus, banca nu acordă un contract uman normal la înregistrare. Pentru a fi sincer, nu știm cu ce este legat acest lucru.

De la 1 ianuarie 2019, B&N Bank și Otkritie au fuzionat. Cardurile emise înainte de a suporta pachetele de servicii anterioare până la data expirării. Cardul AIRMILES nu mai este emis.

9. Restaurante Raiffeisen, Debit Billboard

De la 1 mai 2018, cardul nu mai este emis. Cele emise înainte de 1 mai sunt încă valabile.

- Rata de conversie: Banca Centrală + .51,5-2%

- Transgran: 1,65%

- Retragere de numerar: 150 ruble + 1% (consultanții au asigurat că de 2 ori pe lună și la bancomatele din alte țări - fără comision)

- % din sold și rambursare: - și 10% în bani

Am aflat despre propunerea lui Raiffeisen destul de recent. Am comandat cardul și cum îl vom încerca în afaceri, îl vom descrie în detaliu. UPD. L-am testat în Europa în luna mai și ne-a plăcut! Am primit 540 de ruble de cashback de la 5400 de ruble de cheltuieli. Nu e rău 🙂

Cardurile bancare cu rambursare „se agață” întotdeauna, dar atunci când cardul returnează 10% din banii cheltuiți în cafenele și restaurante în străinătate, se transformă într-un must have pentru călătorie. Chiar și în ciuda transgranului și a ratei de conversie, vom fi pe un teritoriu pozitiv cu ± 6,4%! Rambursarea este creditată în numerar, dar nu mai mult de 2500 de ruble pe lună. Atrase de promoție, care garantează un serviciu gratuit pentru primul an (în continuare - 2900 ruble sau gratuit de 100.000 ruble pe cont), dacă reușiți să eliberați cardul înainte de 31.12.17 și asigurarea gratuită pentru călător.

Pentru alte achiziții, incl. iar în Rusia nu vom obține nimic. Prin urmare, minusul - cardul este foarte limitat la utilizare. Dar, în combinație cu alte cărți, ar trebui să fie bine, să verificăm!

Actualizare după 6 luni de utilizare (iulie 2018)

- Cheltuiți bani în străinătate într-o cafenea, de exemplu, pe tot parcursul lunii iunie, rambursarea vine în 20 de zile lucrătoare luna viitoare.

- Din păcate, este imposibil să aflăm ce operațiuni au trecut prin cashback și care nu (aceste informații nu se află în aplicație).

Dar, în afară de rambursări, asigurări și saloane de afaceri, există și alte puncte: care card este mai profitabil pentru retragerea numerarului, care este pentru plată ... În plus, multivalută și eternă întrebare „Visa sau MasterCard?” - este important deloc? Acest articol s-ar fi dovedit a fi foarte lung, așa că am vorbit despre toate acestea într-un articol separat 🙂 |

Carduri bancare cu Priority Pass

Atunci când alegeți un card bancar pentru călătoriile în străinătate, și mai ales cele frecvente, acordați atenție disponibilității programului prioritar de trecere. Oferă dreptul de a intra în saloanele de afaceri ale aeroporturilor din întreaga lume, unde vă puteți relaxa / face un pui de somn pe canapele confortabile, sau chiar în camere separate, puteți face un duș, puteți mânca gratuit etc. Ați reușit vreodată să luați o gustare, de exemplu, la un aeroport din Moscova, fără să faceți o gaură în buget? 🙂

Cardurile bancare cu permis prioritar aparțin categoriei premium, iar băncile stabilesc condiții speciale pentru emiterea lor. Mai mult, în 2019, condițiile pentru toate băncile s-au deteriorat semnificativ. Dacă mai devreme, accesul nelimitat la saloanele de afaceri a fost oferit pentru menținerea 400.000-600.000 ruble în conturi, acum pragul este mult supraestimat.

Prin urmare, după ce am analizat toate cardurile bancare cu permis prioritar, am ajuns la concluzia că acum nu există altele deosebit de atractive pentru utilizarea pe termen lung. Iar cele mai bune din 2021 pentru „doar încercarea” sunt Sberbank Premier și Raiffeisen cu pachetul Premium.

Prioritizăm trecerea de la tariful de arhivă al B&N Bank, acum dispărută. După data de expirare, nu știm nici măcar la ce să ne uităm.

UPD: a trecut la Tinkoff Black Metal (2 treceri către afaceri) + card de credit All Airlines (încă 2 permise) Dar dacă conturile au mai mult de 3 milioane, atunci 4 pase pe fiecare card!

Pachetul Sberbank, Sberbank Premier: după cum mi se pare, cel mai scurt produs Sberbank utilizat. Și totul pentru că clienții sunt atrași de cardul prioritar și de condițiile gratuite - până în 2019, a fost emis un card nelimitat atât pentru deținător, cât și pentru toți oaspeții pentru 2500 de ruble pe lună! Dar banca s-a înfuriat și acum în 2021, pentru aceeași comisie, 8 pase pe bloc (adică timp de 3 luni) + asigurare de călătorie în străinătate (era disponibilă înainte). Se oferă bani nelimitați pentru menținerea echilibrului de la 2.000.000 de ruble.

Pachet Raiffeisen, Premium 5: puteți deschide un card timp de 3 luni, plătiți 5000 de ruble pentru service (pentru prima lună și luna de deconectare, comisionul nu se percepe dacă nu corespund) și obține 10 pase pentru titularul cardului. Pentru o familie de 3-4 persoane pentru 1 călătorie - ok. Banii nelimitați de la Raiffeisen (pentru un sfert!) Sunt dați pentru 5.000.000 de ruble pe conturi; sau pentru 3.000.000 de ruble pe bilanț și cheltuieli lunare de la 200.000 de ruble.

Următoarele carduri bancare cu permis prioritar sunt mult mai puțin interesante și benefice. Dar trebuie să povestim despre ele.

Deschidere, pachetul „Premium”: folosind un card de la Otkrytie, atât proprietarul, cât și mai mulți sateliți pot intra în salonul de afaceri. Apropo, banca cooperează nu cu Priority, ci cu Lounge Key - care este același, dar fără un card separat. Lounge-ul oferă 12 permise pe an, și condiții: echilibru ireductibil 2.000.000 de ruble.

Pachet de privilegii VTB24: oferă 2 vizite gratuite pe lună pentru titularul cardului care păstrează de la 2.000.000 de ruble pe cont sau cheltuiește de la 100.000 de ruble pe lună și 8 permise, dacă contul are mai mult de 5.000.000 de ruble.

Alfabank, pachet Premium: acordă proprietarului 4 permise pe lună cu cheltuieli de la 100.000 de ruble și 1.500.000 de ruble pe cont. Pas nelimitat - doar un minut! - de la 6.000.000 de ruble.

Promsvyazbank, programul Orange Premium Club: permisul prioritar nelimitat și gratuit de la Promsvyazbank necesită 4.000.000 de ruble în contul clientului.

Acasă Card de credit Beneficiile călătoriei: funcționează cu Lounge Key, oferă 2 abonamente gratuite o dată pe card. Mai mult, menținând de la 600.000 de ruble zilnic sau lunar cheltuind de la 100.000 de ruble (cu un cashback foarte trist) este oferit 1 permis pe lună. Se acumulează, dar se ard după 4 luni.>

Credit Europe Bank, card TravelPass: pentru a cheltui aproximativ acest card de credit de la 60.000 de ruble pe lună, este necesar 8 permise pe an la saloanele de afaceri din cadrul programului Lounge Key. Apropo, cardul este destul de frumos - există un cashback de 5-10% pentru hoteluri, autoturisme, benzinării și cafenele și restaurante. Bonusurile se scurg imediat după cumpărare!

Tinkoff, orice card Premium: 1 999 de ruble pe lună. Gratuit - când cheltuiți de la 200.000 de ruble și 1.000.000 de conturi. Sau aveți un sold total de 3.000.000 de ruble sau mai mult pe toate conturile. Alternativ, puteți conecta o investiție premium la Tinkoff, puteți pune 1.000.000 de ruble acolo și vor fi 990 de ruble / lună (iar cardurile sunt deja emise gratuit).

Cardul de debit al călătorului este alegerea noastră

Pentru noi, cele mai bune carduri bancare pentru călătorii sunt, în primul rând, rubla Tinkoff Black (recent trecută la Tinkoff Black Metal). Un card de debit excelent pentru călătorii, îl folosim în principal pentru a plăti în magazine, pentru a retrage bani sau pur și simplu pentru a „împrăștia” fonduri pe alte carduri. nu se percepe comision pentru transferuri.

Al doilea loc este ocupat de arhiva binbank Airmiles. Ei bine, este clar de ce: un card cu asigurare (gratuit), rambursare decentă și super condiții pentru un permis prioritar nelimitat.

În opinia noastră, a fost una dintre cele mai tari hărți de călătorie.

Este destul de ușor să economisiți pentru o călătorie (folosind rambursare și dobânzi la sold) - de exemplu, o parte din costul biletelor și hotelurilor din Statele Unite ne-a fost returnată sub forma biletelor către Europa pentru mai pentru două. Spre deosebire de concurenții care oferă carduri similare, B&N Bank a permis cheltuirea bonusurilor pe orice site, ceea ce reprezintă un punct important pentru călătoriile la buget.

Acum cea mai aproximativă opțiune este cardul Opencard Premium.